Блог компании Альфа Капитал |Текущая ситуация на рынке корпоративных облигаций

- 17 мая 2022, 11:27

- |

За последнее время ЦБ уже дважды снизил ставку, причем одно снижение было, не дожидаясь планового заседания, а второе уже на заседании. И нам стоит ожидать продолжения смягчения монетарной политики. Мы вполне можем увидеть ключевую ставку на уровне 10% уже в этом году.

Инфляция хоть и продолжает расти в силу эффекта базы, однако уже более медленными темпами: потребительский ажиотаж, спровоцировавший скачок цен в начале марта, миновал, а рубль растет. По оценке Минэкономразвития России, инфляция в России в годовом выражении по состоянию на 6 мая 2022 года составила 17,77% против 17,73% неделей ранее.

И хотя пик по инфляции еще впереди (по рыночным прогнозам, она может достичь 22% за год), держать ключевую ставку на повышенном уровне для борьбы с ней сейчас нет смысла: цены растут скорее из-за геополитических и логистических ограничений, которые ограничивают предложение.

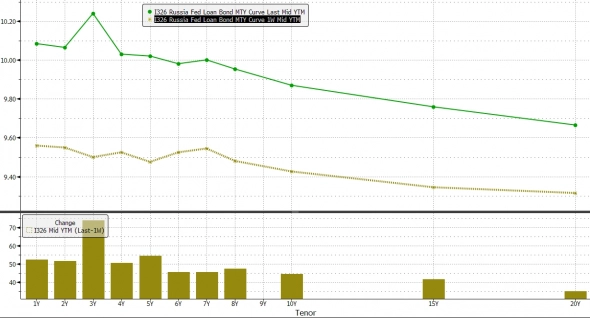

Рыночные ставки, в том числе доходности облигаций, меняются следом за ключевой ставкой, а иногда и работают на опережение. Особенно «спешат» ОФЗ и сейчас в целом рынок ОФЗ стабилизировался после ощутимого роста цен, наблюдавшегося в течение последнего месяца. Но долгосрочно и они выглядят привлекательно. Если инфляция действительно вернется к 4% к 2024 году в соответствии с прогнозами ЦБ, нынешние доходности ОФЗ (10,2–13,5%) все еще выглядят интересно.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

Блог компании Альфа Капитал |Санкции на ЦБ РФ, действия регулятора, ограничения на торговлю

- 28 февраля 2022, 14:19

- |

За последние несколько дней новостной фон оставался крайне напряжённым, причем новости приходили с самых разных сторон. Кратко по тем моментам, которые касаются финансового рынка в наибольшей степени:

Ограничения на операции с ценными бумагами

- Ограничение на продажу российских бумаг нерезидентами

Самое сильное давление на российский рынок в последнее время оказывали продажи нерезидентами, поэтому данное решение может способствовать стабилизации рынка. Вопрос в том, что при снятии данного ограничения до того, как ситуация стабилизируется, причем не только в части движения котировок, но и геополитической ситуации, может возникнуть новая волна продаж. Покупать российские бумаги они пока могут, вот вопрос, захотят ли. И захотят ли после снятия данного ограничения.

- Внутренний рынок акций и облигаций

Операции на внутреннем рынке акций и облигаций для резидентов не подпадают под какие-то ограничения. Рублевые расчеты также производятся без каких-то ограничений и задержек, в том числе, в банках, попавших под санкции. С точки зрения возможности распоряжения средствами, получения доходов по ценным бумагам и учета прав российский рынок сейчас выглядит наиболее безопасных для российских инвесторов.

( Читать дальше )

Блог компании Альфа Капитал |Комментарий по рынку облигаций

- 14 февраля 2022, 16:02

- |

На прошлой неделе цены на рынке рублевых облигаций значительно снизились. Ключевая причина снижения, безусловно, геополитика. Но можно отметить, что продажи начались уже в четверг после слабых данных по инфляции в США и, соответственно, роста ожиданий более жесткой ДКП от ФРС США (более быстрое и сильное повышение ставки, и даже уже сокращение баланса). На фоне геополитических новостей продажи приобрели более агрессивный характер. А в пятницу негатива добавил и наш Центробанк. Само решение повысить ставку на 100 б.п. было ожидаемо рынком, но вот жёсткость комментария оказалась полной неожиданностью.

Ключевые тезисы:

- Спрос в экономике превышает возможности предложения, что приводит к инфляции.

- Быстрый рост экономической активности при ограниченности свободных трудовых ресурсов усиливает инфляционное давление.

- Инфляция складывается значительно выше октябрьского прогноза Банка России.

( Читать дальше )

Блог компании Альфа Капитал |Как заработать на падающем рынке облигаций?

- 09 февраля 2022, 15:53

- |

Если 2020 год оказался одним из наиболее успешных для fixed income трейдинга, то в 2021 существенная доля заработанного результата сократилась на фоне стремительно растущей инфляции и принимаемыми решениями ряда центральных банков по ужесточению ДКП. ЦБ повысил ставку в 2 раза — с 4,25 до 8,5, что не могло не оказать существенного влияния на рынок рублевых облигаций. Помимо этого, конец ушедшего года и начало текущего ознаменовалось мощным санкционным давлением и выходом нерезидентов из отечественного госдолга. В корпоративных рублевых облигациях доля нерезидентов сравнительно низкая, но, тем не менее, общерыночное настроение на рынке российского госдолга оказало влияние и на доходность корпоративных имен.

И, казалось бы, заработать на таком рынке практически невозможно, особенно, если действовать не только в парадигме поиска наилучшей доходности, но и риск-менеджмента.

В контексте рынка облигаций расскажем о результатах работы нашего БПИФ Управляемые облигации (тикер на бирже AKMB), который показал самую высокую доходность среди всех ПИФов всех типов (БПИФов, ОПИФов, ИПИФов и ЗПИФов) инвестирующих в облигации в любых валютах в 2021 году. Статистика InvestFunds

( Читать дальше )

Блог компании Альфа Капитал |Рынок облигаций и евробондов. Что будет со ставкой?

- 07 февраля 2022, 18:06

- |

На прошлой неделе цены рублёвых облигаций заметно подросли. Снижение интенсивности новостного потока привело к плавному восстановлению цен. Вместе с ростом цен укреплялся рубль и росла цена на нефть.

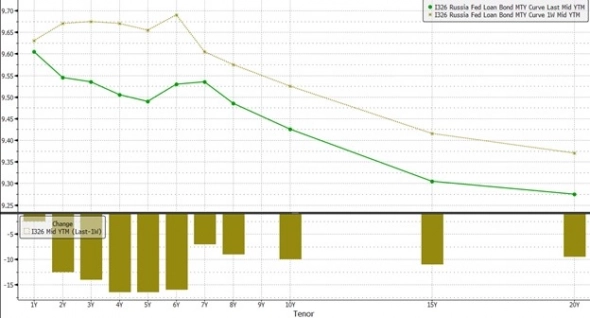

Зеленая – актуальная кривая доходностей ОФЗ, желтая – кривая доходностей ОФЗ неделю назад.

В эту пятницу намечено очередное заседание Банка России. В текущих условиях судя по всему ЦБ будет выбирать между повышением ставки в диапазоне от 50 до 100 базисных пунктов. В целом рынок склонен ожидать более решительного шага от нашего регулятора (т.е. +1%, до 9.5%). Ключевые причины – новые пики по инфляции и высокие инфляционные ожидания. Свое влияние окажет и рост цен в развитых странах за которым следуют и ожидания ужесточения монетарных политик.

Инфляция в РФ продолжила расти и достигла новых высот, по состоянию на 28 января годовые темпы роста выросли до 8,82% с 8,64% неделей ранее, но это не помешало восстанавливаться ценам на российском долговом рынке. Инфляционные ожидания населения в январе 2022 года снизились, но оставались вблизи многолетних максимумов (по данным «инФОМ»). Ценовые ожидания предприятий на три месяца возросли, обновив максимумы 2021 года. В декабре-январе прогнозы инфляции профессиональных аналитиков на 2022 год не изменились.

( Читать дальше )

Блог им. rogozinserega |Самое время покупать рублевые облигации?

- 24 декабря 2021, 12:22

- |

Индекс государственных облигаций (RGBI) с начала сентября снизился более чем на 6% на фоне стремительно растущей инфляции, являющейся прямым триггером для дальнейшего повышения ставки российским регулятором. С начала осени ставку повысили на 2%, с 6.5% до 8.5% тремя шагами, последний из которых стал наиболее существенным – на 100 б.п. Тем не менее, на последнее повышение рынок отреагировал даже с некоторой долей позитива: ставку повысили ожидаемо, повысили существенно, значит, увеличиваются шансы на постепенное замедление инфляции.

Стоит отметить, что сейчас наблюдается стабилизация и даже некоторое замедление в темпах роста потребительских цен — инфляция год к году транслируется на уровне 8.04%.

В последний месяц на рынке рублевых корпоративных облигаций появляются интересные возможности на фоне ряда кредитных историй (Роснано), санкционной риторики и слабой ликвидности.

Вероятно, при прочих равных, именно сейчас – отличное время для точечных покупок облигаций второго и третьего эшелона с понятным кредитным качеством. В случае стабилизации инфляции и дальнейшем снижении, ЦБ может завершить цикл повышения процентной ставки.

( Читать дальше )

Блог им. rogozinserega |Рынок облигаций, ставка ЦБ

- 13 декабря 2021, 18:02

- |

В эту пятницу состоится последнее в этом году заседание ЦБ по ставке.

По словам Э. Набиуллиной, сохранение или повышение ставки на 0.25% крайне маловероятно, все ждут повышения ставки до 1%, что уже заложено в цены Все внимание рынка будет привязано к риторике ЦБ. Более мягкая риторика может сформировать окно возможностей для входа на рынок облигаций, учитывая текущий доходностей Основополагающим фактором при принятии решения о ставке в очередной раз станет инфляция, которая на текущий момент замедлилась, но говорить о стабилизации цен пока кажется преждевременным.

Помимо решения ЦБ по ставке на рынок корпоративных рублевых облигаций оказался под давлением из за ситуации с Роснано. На фоне расплывчатых заявлений финансовых властей кредитные спреды по другим эмитентам продолжили расширение, причём не только среди квазисуверенных имён, но и частных заемщиков.

Биржевой фонд Альфа Капитал Управляемые облигации представляет активно управляемый портфель корпоративных, муниципальных и государственных облигаций российских эмитентов Решения по изменению структуры портфеля принимает управляющий согласно изменению рыночной конъюнктуры и появлению интересных идей

Торгуется на Московской Бирже, тикер AKMB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс